警惕!“500萬一次性扣除政策”有坑!

- 來源:

- 西昌巧手軟件科技有限公司

- 作者:

- 西昌巧手軟件科技有限公司

- 發布時間:

- 2018年06月15 09:39

- 瀏覽:

- 2060

財稅【2018】54號公告前所未有的放寬了企業除房屋建筑物以外的固定資產的折舊扣除政策,從分年度稅前扣除改變為允許一次稅前扣除。

距離18年5月7日,財稅54號文發布,時間剛好過了1個月,我想問問各位朋友,如此優惠力度的政策,您策劃好如何享受了嗎?

呃,為啥會有上面的問題?因為在享受如此優惠政策的同時,可能給財稅人員帶來一系列的煩惱:

1)適用500萬以下一次性扣除政策,是否會形成稅會差異呢?

2)享受此政策后,企業所得稅季度預繳表如何填寫?

3)2019年初如何填報2018年的企業所得稅匯算清繳表?

4)如此“巨額”的一次性扣除,是否會影響企業的會計利潤?

哎呀媽呀,怎么越想越覺得這個優惠政策對于財稅人員和企業來說,是個坑呢?

別急,其實,這些問題,都是有解的~

舉例:某公司為提升公司形象,在2018年5月20日購買了一輛奔馳豪華商務車,入賬價格100萬。

問題一:是否形成稅會差異?

回答:一定會形成稅會差異。

因為會計上固定資產的折舊方法有年限平均法(直線法)、工作量法、雙倍余額遞減法和年數總合法等。

政策依據:根據《企業會計準則第4號--固定資產》第十七條規定:企業應當根據與固定資產有關的經濟利益的預期實現方式,合理選擇固定資產折舊方法。

咱們不能因為有新的稅收優惠政策,就忽略會計準則的規定!

所以這輛100萬的商務車,財務上采用年限平均法計提折舊,期限為10年(120個月),殘值率5%,每月的折舊額,可以用用友旗下的“智能云財務—好會計”的固定資產模塊秒算出來是7916.67元(5月錄入,6月自動計提折舊),如下圖:

而稅務上,是否會因為會計正常處理而不能享受54號優惠政策的執行么?顯然不會影響。

政策依據:根據《國家稅務總局關于發布修訂后的<企業所得稅優惠政策事項辦理辦法>的公告》(國家稅務總局公告2018年第23號)的《企業所得稅優惠事項管理目錄(2017年版)》規定,固定資產加速折舊或一次性扣除享受優惠時間是預繳享受(第68條)。

于是,稅會差異形成了,會計上正常計提折舊,不影響企業的會計利潤,而在企業所得稅預繳時,進行加速折舊的一次性扣除。

問題二:享受此政策后,企業所得稅季度預繳表如何填寫?

回答:預繳表主表第7行“固定資產加速折舊(扣除)調減額”:填報固定資產稅收上享受加速折舊優惠計算的折舊額大于同期會計折舊額期間,發生納稅調減的本年累計金額。(企業所得稅月(季)度預繳納稅申報表(A類,2018年版)填報說明)

即:當會計折舊金額小于等于稅收折舊金額時,該項資產的“納稅調減金額”=“享受加速折舊優惠計算的折舊金額”-“賬載折舊金額”。

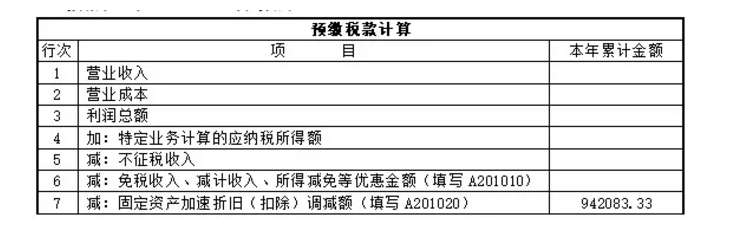

預繳表主表:A200000填寫如下:

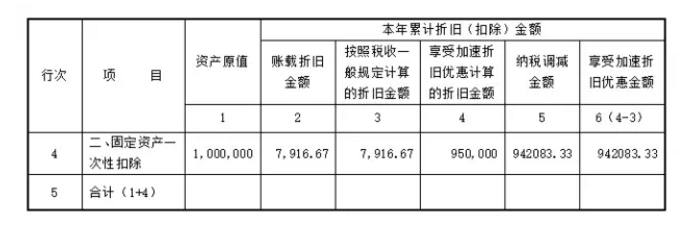

預繳表附表:A201020填寫如下:

問題三:19年初如何填報2018年的企業所得稅匯算清繳表?

回答:對于此問題,如果按照企業所得稅年度納稅申報表(A類,2017年版)來看,通過 “資產折舊、攤銷及納稅調整明細表”的分析,可以發現,企業在進行企業所得稅匯算清繳時,固定資產的加速折舊或一次性扣除,是以企業的賬載金額為準,是無法進行納稅調減的。

也就是說,會計上沒有進行加速折舊或一次性扣除的賬務處理,在進行企業所得稅匯算清繳時,是無法進行“加速折舊或一次性扣除”調增的。

這是否意味著,500萬的一次性扣除政策,企業實質上無法享受到呢?

其實不然。我們可以注意到18年5月7日優惠政策出臺后,5月24日發布了最新的企業所得稅季度預繳報表及填表說明,很好的適配了優惠政策的填表。相信在19年初需要填報18年度企業所得稅匯算清繳時,也一定會有修訂的新年報報表出臺,或變通的填報方式。

問題四:因為享受這政策,是否會影響企業會計利潤?

回答:部分企業感覺會有麻煩,因為如果一次性稅前扣除了巨額資產折舊,企業會計利潤卻沒有了,無法向上級交差,不享受吧,那么好的政策不用多可惜,怎么辦?

其實之前的問題一已經很好的回復這個問題啦,這項政策是稅收優惠政策,企業依然可以兩條線執行,會計做會計的正常折舊,有正常的會計利潤,稅務做稅務的一次性扣除,也就是說,各位會計上依然以固定資產入賬,分年折舊,但所得稅申報時可以納稅調減。

所以,各位財稅同仁們,大膽方向的享受稅收優惠吧,只需要在“稅會差異”上留心些就夠了。“智能云財務—好會計”,擁有固定資產檔案管理,輕松秒算各項新增固定資產折舊額,并可以指定“折舊科目、費用科目、使用部門、使用人、存放地點”:

方便月末自定義生成準確的累計折舊憑證,可以說是您會計職業中不可少的智能貼心小助手。